美国政府债务不断膨胀。这会吓跑投资者吗?

尽管美国政府借钱增速最近有所加快,但美国国债的主要国外持有者——包括央行、政府机构等“官方”买家和私人投资者——选择增持。根据美联储每月公布的国际资本流动数据显示,2018年4月至2019年4月期间,国外投资者总计购买了价值2530亿美元的美国国债,使其投资绝对值达到6.43万亿美元。

然而,将这类投资者的投资相对增长率与美国国债的总体增长率进行比较,就会发现美国国债对国外投资者的真正吸引力。期间,国外投资者的投资增长4%,而美国国债总额增长9600亿美元,达到22万亿美元,相对增长率为4.5%。因此,美国国债对国外投资者的吸引力略有下降。

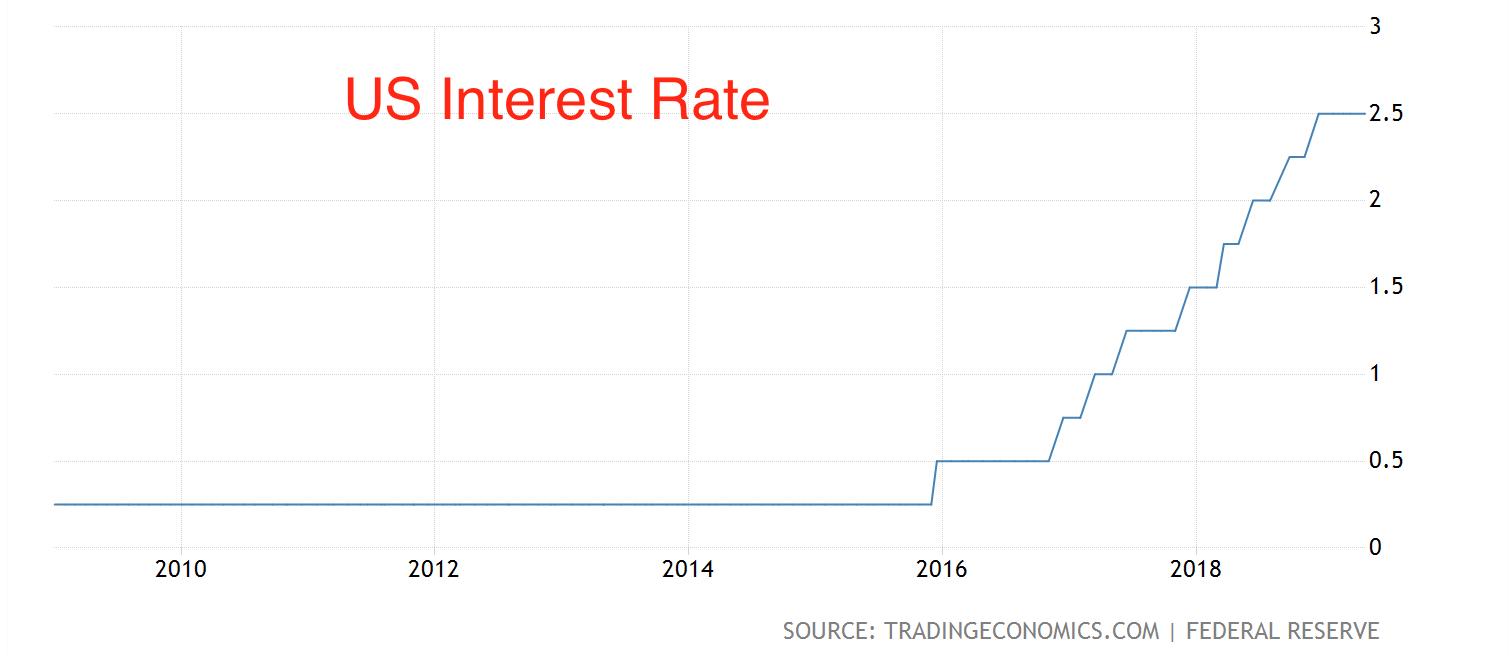

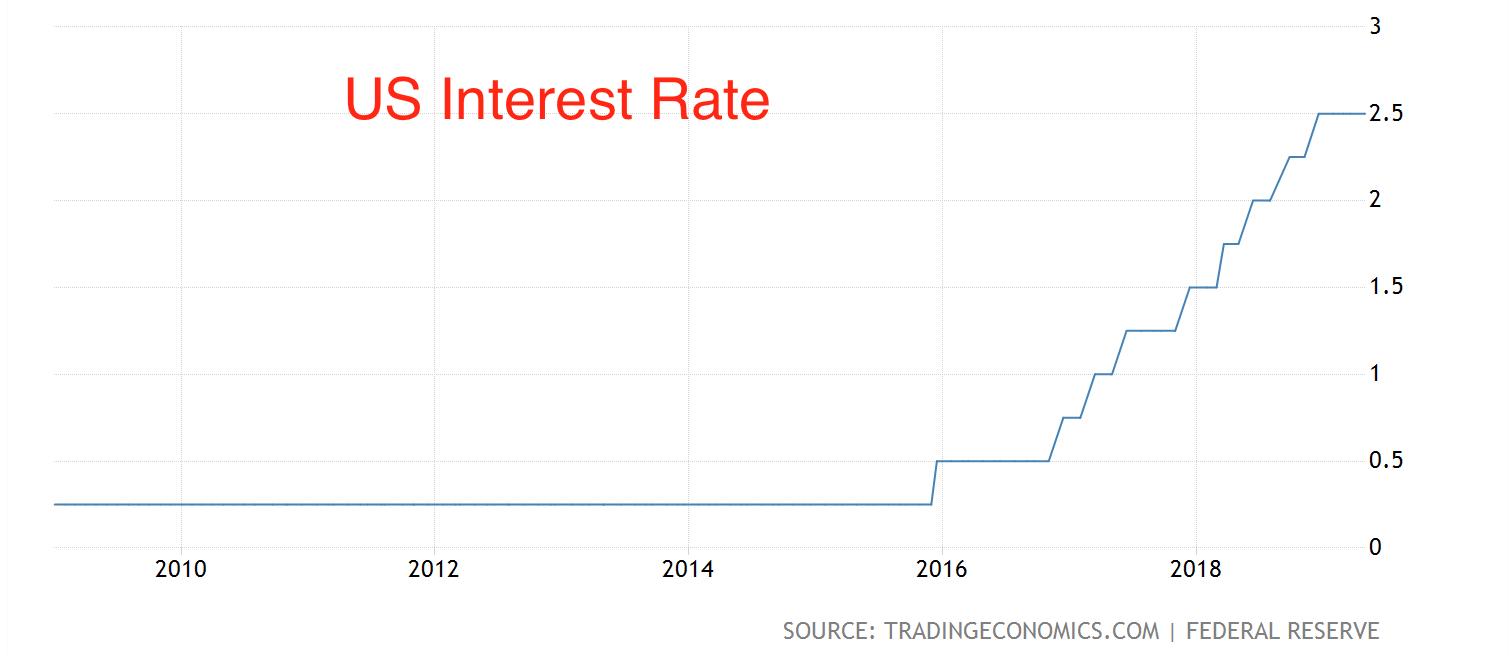

从长期来看,外债占外资比重从2015年34%的峰值下降到2019年的28.8%,大致反映了美联储在2015年底启动的紧缩政策周期:

日本是美国在亚洲的政治盟友,是美国债务“负责任的投资者”,负利率保证了这一工具将受到日本机构投资者的欢迎。

其他大型投资者持有美国国债的比例远远小于日本,但对于其中许多人来说,我们可以找出美国债券受欢迎的另一个客观原因——它们是私人和企业实体的避税天堂。瑞士、卢森堡、开曼群岛、比利时——占据了投资者名单的前列。例如,在比利时,欧洲银行票据交换所是一个清算中心,负责管理信托账户的主要资产。这些国家的金融服务的性质意味着,他们在投资方面特别强调保守主义,他们的投资组合可能由流动性最强的资产主导,比如美国债券。

其余的债务增长是由政府机构承担的……而不是由美联储承担的,美联储现在将资产负债表从债务中解放出来(尽管美联储在美国债务中的占比很大)。期间,美国的机构和私人投资者购买了8,760亿美元的债券,主要需求来自银行(5,000亿美元),银行业的贷款活动受到存款准备金率的限制。回想一下,吸引银行的部分存款应该以金库现金,或美联储账户上的准备金,或……高流动性资产的形式——即政府债券——的形式保留,从而以满足投资者的日常取款需求。这是美国债务的稳定需求来源。

随着债券收益率跌至最近的2.09%,可以看出,尽管借款利率很高,美国政府债券却像热蛋糕一样被投资者争夺。

免责声明:提供的材料仅供参考,不应视为投资建议。 本文中表达的观点,信息或观点仅属于作者,而不属于作者的雇主,组织,委员会或其他团体或个人或公司。

过去的业绩不代表未来的结果。

高风险警告:差价合约(CFD)是复杂的工具,由于杠杆作用,存在快速亏损的高风险。 当与Tickmill UK Ltd和Tickmill Europe Ltd进行差价合约交易时,分别有73%和72%的零售投资者账户亏损。 您应该考虑自己是否了解差价合约的工作原理,以及是否有具有承受损失资金的的高风险的能力。

期货和期权:保证金交易期货和期权具有高风险,可能导致损失超过您的初始投资。这些产品并不适合所有投资者。请确保您完全了解这些风险,并采取适当的措施来管理您的风险。